Les plans d’épargne-retraite sont un excellent moyen de vous assurer que vous pourrez subvenir à vos besoins financiers lorsque vous prendrez votre retraite. Prendre sa retraite signifie faire la transition pour vivre de ses économies, et avoir un plan d’épargne retraite vous apportera clarté et tranquillité d’esprit. Mais qu’est-ce qu’un plan d’épargne-retraite ? Quels en sont les avantages ?

Plan de l'article

Qu’est-ce qu’un plan d’épargne-retraite ?

Un plan d’épargne-retraite est un compte d’investissement où les individus peuvent épargner de l’argent pour leur vie post-travail. Ces comptes sont généralement assortis d’avantages fiscaux, vous permettant de placer des revenus avant impôts. Au fur et à mesure que votre argent croît avec le temps, il s’accumule sur le compte et sera à votre disposition lorsque vous atteindrez l’âge de la retraite.

A lire également : Quels sont les critères pris en compte dans le tableau de la Prime Rénov 2024 ?

Avantages de l’épargne-retraite

Il est important d’épargner en vue de la retraite, car cela permet de bénéficier d’une sécurité financière une fois que vous aurez atteint le troisième âge. Elle contribue également à réduire le stress, car le fait d’avoir un plan d’épargne permet aux individus de profiter de leurs années dorées sans se soucier de la façon dont ils paieront les produits de première nécessité ou les frais médicaux, le cas échéant. Découvrez ici les meilleurs PER d’après Hellomonnaie.

Que dois-je prendre en considération lors du choix d’un plan d’épargne-retraite ?

Lorsque vous choisissez un plan d’épargne-retraite, il est essentiel de prendre en compte des facteurs tels que la date à laquelle vous prévoyez de prendre votre retraite, le type d’investissements que vous souhaitez faire (actions, obligations, etc.), les frais associés au(x) compte(s), l’existence ou non d’une option de contrepartie de l’employeur, etc. Tous ces facteurs jouent un rôle important pour déterminer quel type de compte serait le mieux adapté à vos besoins individuels et à votre style de vie.

A lire aussi : Séparation et bail : démarches pour se désengager efficacement

Comment fonctionne un plan d’épargne-retraite ?

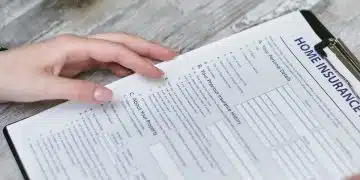

Le fonctionnement d’un plan d’épargne-retraite repose sur le principe de l’accumulation progressive de capitaux destinés à financer votre retraite. Il s’agit d’un contrat que vous souscrivez auprès d’une institution financière, telle qu’une banque ou une compagnie d’assurance, dans lequel vous effectuez des versements réguliers. Ces versements sont ensuite investis selon les choix que vous avez préalablement définis.

Les fonds investis peuvent être placés dans différentes options telles que des actions, des obligations ou encore des placements monétaires. Le choix du placement dépendra de votre profil d’investisseur et de vos objectifs financiers à long terme.

L’avantage principal du plan épargne-retraite est la possibilité de bénéficier d’avantages fiscaux. Effectivement, les sommes versées sur votre compte sont déductibles de votre revenu imposable jusqu’à un certain plafond fixé par la législation en vigueur.

Une fois arrivé à l’âge légal de départ à la retraite, vous pouvez commencer à percevoir les sommes accumulées dans votre plan d’épargne-retraite. Vous avez alors plusieurs options : soit recevoir une rente viagère qui vous garantit un revenu régulier tout au long de votre retraite, soit retirer une partie ou la totalité du capital accumulé en une seule fois.

Il faut noter que ces opérations peuvent être soumises à certaines conditions et/ou fiscalités spécifiques selon le pays où vous résidez ainsi que les réglementations en vigueur.

Il faut garder à l’esprit que les performances des placements financiers peuvent varier et qu’il existe un niveau de risque associé aux investissements. Il faut choisir les options d’investissement et évaluer votre tolérance au risque avant toute décision.

Un plan d’épargne-retraite constitue une solution intéressante pour épargner en vue de sa retraite. Il offre la possibilité d’accumuler progressivement des capitaux tout en bénéficiant d’avantages fiscaux. Il est primordial de prendre en compte divers facteurs tels que vos objectifs financiers, votre profil d’investisseur ainsi que les conditions spécifiques propres à chaque plan avant de faire votre choix.

Quelles sont les différentes options de placement disponibles dans un plan d’épargne-retraite ?

Dans le cadre d’un plan d’épargne-retraite, vous avez la possibilité de choisir parmi différentes options de placements afin d’optimiser la croissance de votre capital. Ces options sont généralement proposées par l’institution financière avec laquelle vous avez souscrit votre contrat.

La première option qui s’offre à vous est celle des fonds en euros. Il s’agit d’une forme de placement sécurisée, où votre capital est investi principalement dans des obligations et des titres à revenu fixe. Les fonds en euros offrent une garantie en capital, ce qui signifie que vous ne pouvez pas perdre les sommes investies, mais ils peuvent aussi générer un rendement plus faible comparé à d’autres types de placements.

Une autre option intéressante est celle des fonds diversifiés. Ces fonds combinent différents actifs tels que les actions, les obligations et les produits monétaires dans le but de maximiser le potentiel de rendement tout en répartissant les risques. Les fonds diversifiés conviennent aux investisseurs ayant une certaine tolérance au risque et recherchant une croissance plus élevée sur le long terme.

Si vous êtes prêt à prendre davantage de risques pour espérer obtenir un rendement supérieur, il existe aussi la possibilité d’investir dans des fonds actions. Ce type de placement consiste à acquérir des parts dans des entreprises cotées en bourse. Les fonds actions visent généralement une appréciation du capital sur le long terme grâce aux performances du marché boursier. Toutefois, il faut garder à l’esprit que les marchés financiers peuvent être volatils et qu’il existe un risque de perte en capital.

Certains plans d’épargne-retraite proposent aussi des options telles que les SCPI (Sociétés Civiles de Placement Immobilier) ou encore les OICVM (Organismes de Placement Collectif en Valeurs Mobilières).